Ces dernières années, nous avons assisté à une forte émergence de formes alternatives de réserves et de constitution de patrimoine: via les investissements. Cette évolution se poursuit encore aujourd’hui.

Il convient de relever que les jeunes investisseurs ont connu des extrêmes au cours de leurs premières années, avec des hausses de valeur spectaculaires après le coronavirus et de fortes chutes ce printemps (2022). Mais ils ont aussi souvent ressenti cette même montée d’adrénaline en tant que jeunes investisseurs.

Quels défis devrez-vous certainement relever en tant qu’investisseur Next Gen lors de la constitution de votre patrimoine? Et comment s’y préparer au mieux?

Investir n’a jamais été facile. Mais au cours des deux dernières années, des investisseurs moins expérimentés ont été confrontés à des sensations et des frustrations sans précédent. Surtout lorsqu’ils ne sont pas accompagnés. Le climat est marqué par l’incertitude et les émotions fortes, à une époque d’abondance d’informations. À peu près tout ce dont vous n’avez pas besoin pour prendre des décisions rationnelles.

Nous allons donc passer en revue 9 défis pour l’investisseur et comment les relever.

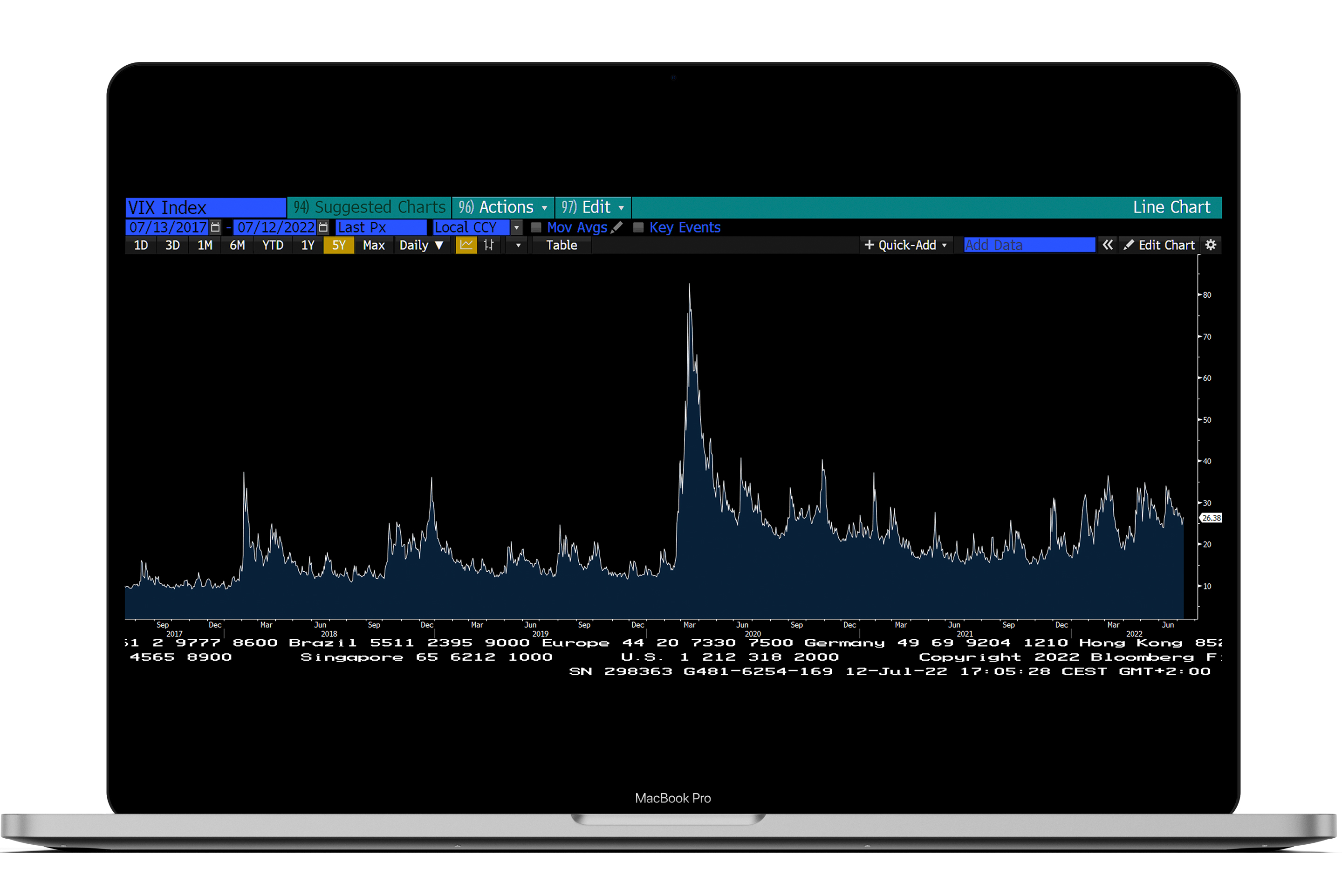

Il s’agit du caractère variable du prix d’une action ou d’un autre type de titre. Les cours boursiers reflètent le prix d’une valeur sous-jacente, déterminée par l’offre et la demande. La nervosité entraîne de plus grandes fluctuations. Cette nervosité se reflète concrètement dans l’indice VIX. Pendant la crise du coronavirus, il a culminé à 80 points. Aujourd’hui (juillet 2022), il s’élève à 28. Mais depuis janvier 2022, il est à nouveau en hausse.

Comment faire face à ce défi?

Restez calme et rationnel. Ne suivez pas de trop près les mouvements du jour, mais visez le (plus) long terme. Investissez surtout sur la base d’une vision forte. Vous pouvez alors certainement gérer la volatilité, si nécessaire avec l’aide d’un expert expérimenté.

Les investisseurs expérimentés savent que le rendement doit être examiné avant tout à la fin du parcours. Prenez donc le moins possible de décisions sur la base des émotions. En général, les mois d’été sont plutôt calmes, mais tout le monde attend avec impatience les résultats trimestriels des entreprises. Dans quelle mesure une inflation élevée aura-t-elle un impact sur les résultats et surtout sur les perspectives?

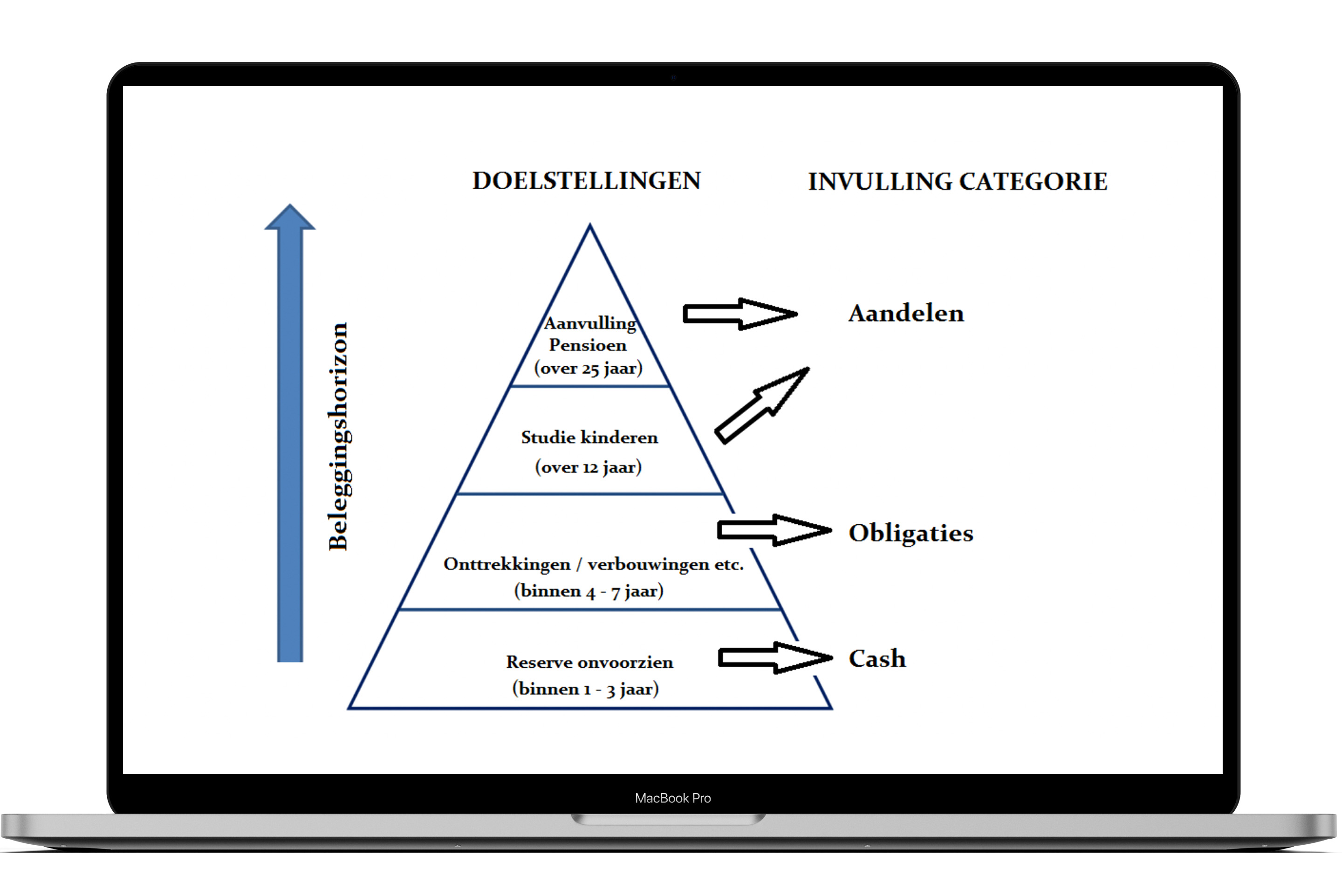

Les objectifs sont différents pour chacun. Certains investisseurs ont besoin d’argent pour un voyage autour du monde, d’autres pour une maison ou pour payer les études de leurs enfants. Il convient donc de se constituer un patrimoine à temps.

Investir ne doit pas être fait au hasard. Comme déjà mentionné, la vision de base de vos investissements est très importante. Combien de temps pouvez-vous vous passer de l’argent, quel rendement attendez-vous et surtout: quel est le risque maximum que vous pouvez et voulez prendre?

Vos objectifs influencent votre horizon d’investissement, le risque que vous acceptez de prendre et la catégorie dans laquelle vous devriez investir: des actions, des obligations, des dollars, de l’or...

Comment faire face à ce défi?

Réfléchissez bien à vos objectifs avant de commencer à investir. En effet, ils déterminent tout le reste. Et parlez-en, de préférence avec un spécialiste en la matière dans le cadre d’un entretien confidentiel et personnel. Il ou elle possède non seulement la distance émotionnelle nécessaire, mais aussi l’expertise pour transposer vos objectifs en une approche structurée.

Votre gestionnaire de patrimoine apprend d’abord à vous connaître, à savoir d’où vous venez et où vous voulez aller, ainsi que le risque que vous pouvez ou voulez prendre. Il ou elle élabore un plan d’investissement pour vous et le suit, fait des ajustements si nécessaire et reste à votre écoute à chaque étape.

Ce plan d’investissement n’est pas figé, mais évolue avec vous. Beaucoup de jeunes investisseurs Next Gen commencent avec un profil très dynamique (avec un long horizon d’investissement) et investissent ensuite de manière un peu plus défensive, car ils veulent vivre de leur patrimoine plus tard. Ce sont des choix personnels.

L’essentiel est de déterminer le bon type d’investissement pour le bon objectif. Si vous souhaitez être accompagné dans cette démarche, choisissez une approche personnelle. Dans tous les cas, optez pour une approche sur mesure: vous pourrez alors être sûr que le plan vous convient (aujourd’hui et à l’avenir).

Certaines personnes ne sont influencées par leurs émotions que pendant les premières années d’investissement. D’autres sont constamment submergées par celles-ci: les émotions humaines telles que la peur, l’incertitude, l’impulsivité, l’envie soudaine d’acheter ou de vendre, la vision à court terme, etc.

Un tweet suffit parfois à échauffer les esprits.

Rassurez-vous: cela arrive aux meilleurs d’entre nous, mais il faut définitivement miser sur la rationalité.

Vous cherchez rapidement une confirmation de ce que vous ressentez? Bon réflexe. Mais attention au piège du biais de confirmation. Autrement dit: nous avons tendance à trouver des informations qui confirment ce que nous pensions déjà. Renseignez-vous bien, mais ne suivez pas trop les médias - voir ci-dessous!

Comment faire face à ce défi?

Gardez votre sang-froid. Tenez le moins possible compte des émotions lorsque vous prenez des décisions concernant votre portefeuille. En effet, elles vous éloignent de la vision prédéfinie et de vos objectifs. Votre gestionnaire de patrimoine vous aidera certainement à ne pas perdre vos objectifs de vue. Il ou elle aime aussi jouer le rôle de sparring partner. Vous (certainement en tant qu’investisseur Next Gen) pouvez apprendre beaucoup de ces discussions.

La « diversification » est un autre terme souvent évoqué. Il est utilisé dans deux sens.

D’une part, il convient de répartir vos investissements sur différentes catégories d’actifs: actions, obligations, or, devises... D’autre part, vous pouvez également diversifier au sein de la catégorie des actions, par exemple. Vous répartissez alors les actions entre différents secteurs et différentes entreprises. En général, la diversification vise à répartir et donc à limiter le risque. « Ne mettez pas tous vos œufs dans le même panier » est un conseil courant.

Mais quels autres paniers choisir? Ce n’est pas toujours clair au départ. Vous devez alors expérimenter.

Comment faire face à ce défi?

Il est possible de réduire le risque par la diversification, mais c’est moins évident qu’il n’y paraît. Surtout pour les investisseurs moins expérimentés. Plus la diversité est grande, plus le risque est faible. En principe. Mais à un certain point, le risque ne diminue plus. Si vous diversifiez trop, vous perdez en vision et en concentration. Si vous ne diversifiez pas assez, le risque augmente à nouveau. Faites-vous accompagner si nécessaire.

Le timing du marché est et reste très important, mais est très difficile à prévoir. Tout le monde essaie d’acheter au prix le plus bas et de vendre au prix le plus élevé. Cependant, c’est utopique de penser qu’on peut toujours y arriver. Les émotions entraînent souvent des réactions impulsives.

Comment faire face à ce défi?

En tant qu’investisseur Next Gen, l’expérience est votre meilleure alliée.

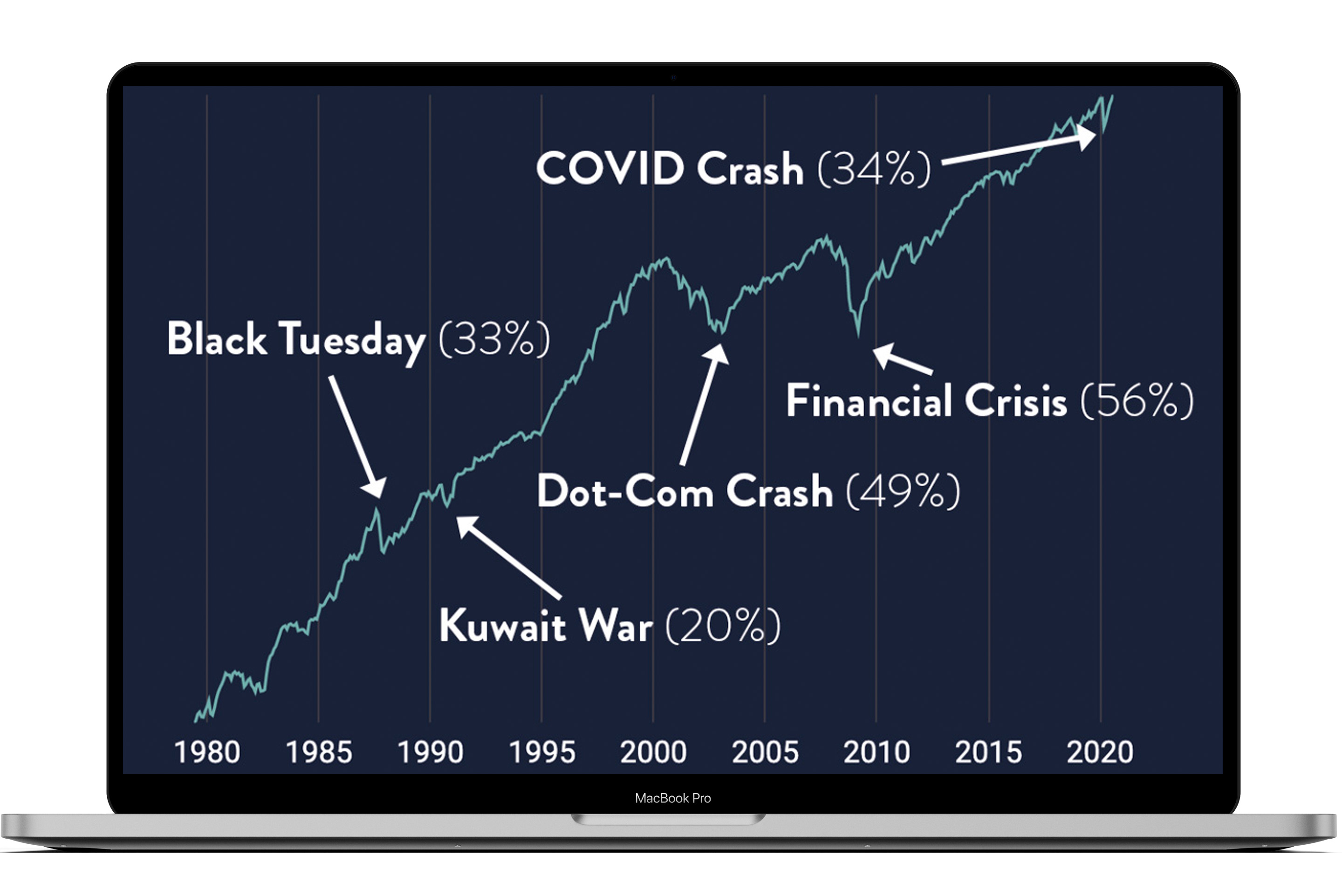

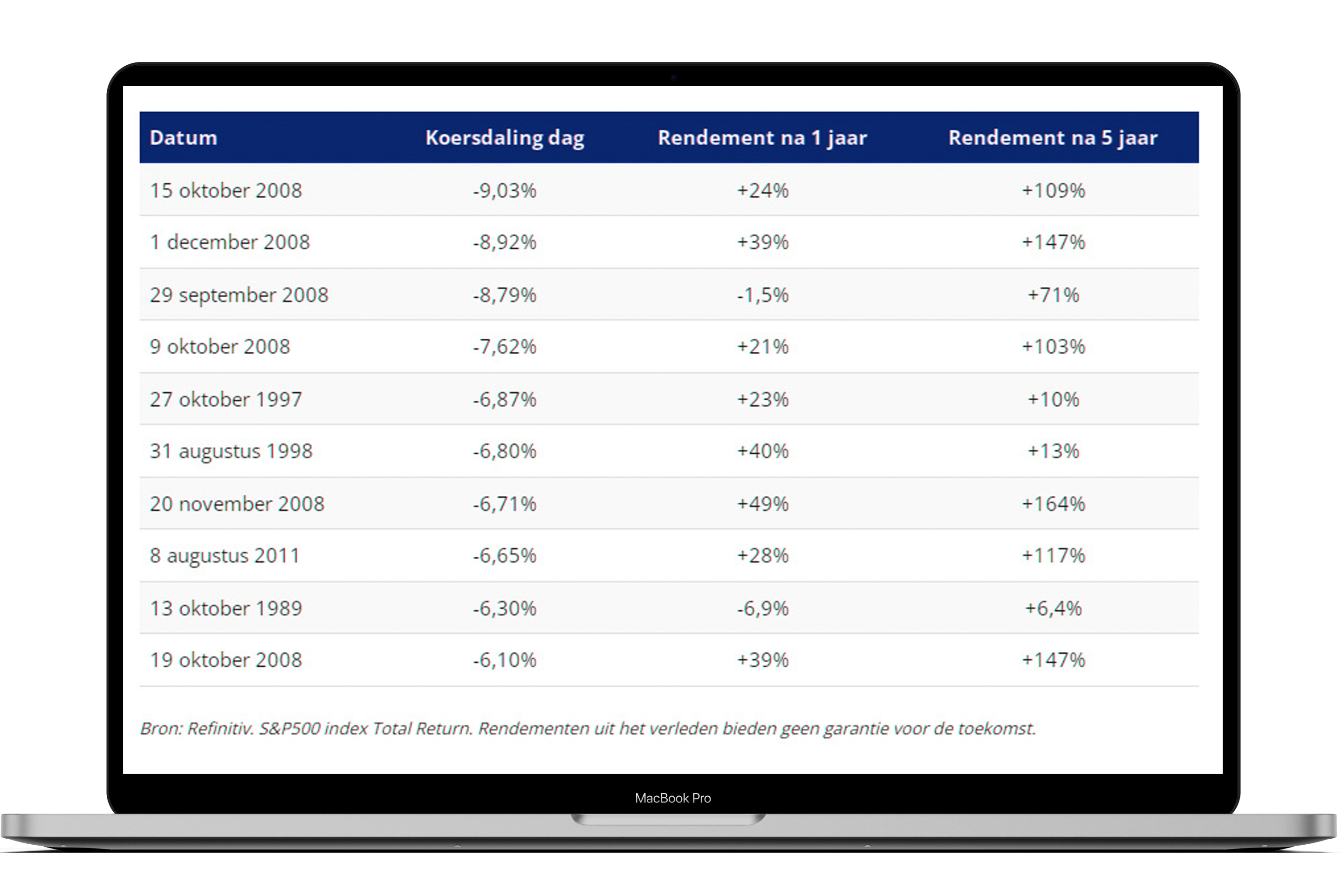

Le temps que vous restez sur le marché est plus important que le timing du marché. Ne prenez pas de décisions impulsives. Ne pas vendre et racheter plus tard peuvent également faire partie d’une stratégie efficace. Ne perdez jamais de vue la perspective à long terme. L’histoire montre que même les grosses baisses et les krachs sont finalement lissés dans le résultat.

Trop de sources d’information, des sources obscures, des rumeurs, des fake news, des sources contradictoires... Pour beaucoup, la « surenchère d’informations » est un problème majeur. L’Internet (et la lecture superficielle qui est associée) joue bien sûr un rôle à cet égard. Il est intéressant de suivre les informations. Cependant, un excès d’informations peut vous faire dévier de votre propre trajectoire vers vos objectifs. Un vrai défi, donc.

Comment faire face à ce défi?

Il faut toujours s’informer. Continuer à apprendre. En tant qu’investisseur Next Gen et par la suite. Mais vérifiez et revérifiez. Vous devez toujours être en mesure de replacer les informations dans leur contexte. Recherchez une image nuancée de la situation. Gardez l’esprit critique. N’oubliez pas que les nouvelles boursières ou géopolitiques peuvent également être teintées politiquement.

Sur quoi devez-vous baser votre opinion? Selon les experts de Dierickx Leys, les chiffres trimestriels des entreprises sont importants. En outre, il y a parfois des nouvelles intermédiaires intéressantes qui permettent de réagir efficacement aux attentes en matière de futurs flux de trésorerie disponibles. La plupart des autres nouvelles sont parfois du « bruit » et n’aident pas à prendre une décision.

Privilégiez les entreprises de qualité, car elles peuvent (par exemple) également facturer des prix plus élevés à leurs clients. De plus, elles restent résilientes aux évolutions du marché. Choisissez vous-même la qualité à un prix raisonnable. Ou mieux encore: faites-la sélectionner pour vous.

Dans le guide de la gestion de patrimoine, vous découvrirez comment Dierickx Leys Private Bank sélectionne exactement les entreprises. →

Avez-vous remarqué une information intéressante ou inquiétante? Vous pouvez en parler à votre gestionnaire de patrimoine. Une bonne discussion peut être très instructive, car votre interlocuteur est un stock picker dans l’âme, passionné par les marchés financiers. Et qui n’a que des collègues partageant la même passion.

« Selon les experts de Dierickx Leys, ce sont surtout les chiffres trimestriels des entreprises qui sont importants, ainsi que les nouvelles intermédiaires intéressantes ayant un impact sur les futurs flux de trésorerie disponibles. »

Optez-vous pour une stratégie Buy & Hold (consistant à conserver le plus longtemps possible)?

Préférez-vous la valeur ou la croissance, les entreprises sous-évaluées ou à forte croissance?

Utilisez-vous la méthode Dollar cost averaging (consistant à investir des sommes fixes à intervalles réguliers, indépendamment du prix du produit ou de la conjoncture sur les marchés financiers)? Faites-vous confiance à l’analyse technique?

Une stratégie d’investissement est personnelle et évolue généralement au fil du temps, selon votre profil de risque et vos objectifs.

Comment faire face à ce défi?

Dans une certaine mesure, vous pouvez vous-même élaborer une stratégie. Mais à partir d’un certain point, l’expertise peut être bienvenue, voire nécessaire. Si vous avez besoin d’un copilote, explorez les possibilités de la gestion conseil de patrimoine (à partir de 500K €). Ou si vous préférez déléguer complètement: la gestion discrétionnaire de patrimoine (à partir de 250K €).

Vous voulez en savoir plus? Découvrez notre guide Gestion de patrimoine.

Avec les formules à revenu fixe, vous savez exactement ce que vous pouvez attendre (très peu dans la plupart des cas). Lorsque vous investissez, vous visez naturellement un rendement (plus) intéressant. Plus longtemps vous investissez, mieux vous savez ce que vous pouvez raisonnablement attendre. À cet égard, les jeunes investisseurs Next Gen qui ont commencé il y a environ deux ans ont été à rude école. Oui, le marché peut aussi dégringoler. Mais ce n’est (heureusement) pas la première fois que cela se produit.

Comment faire face à ce défi?

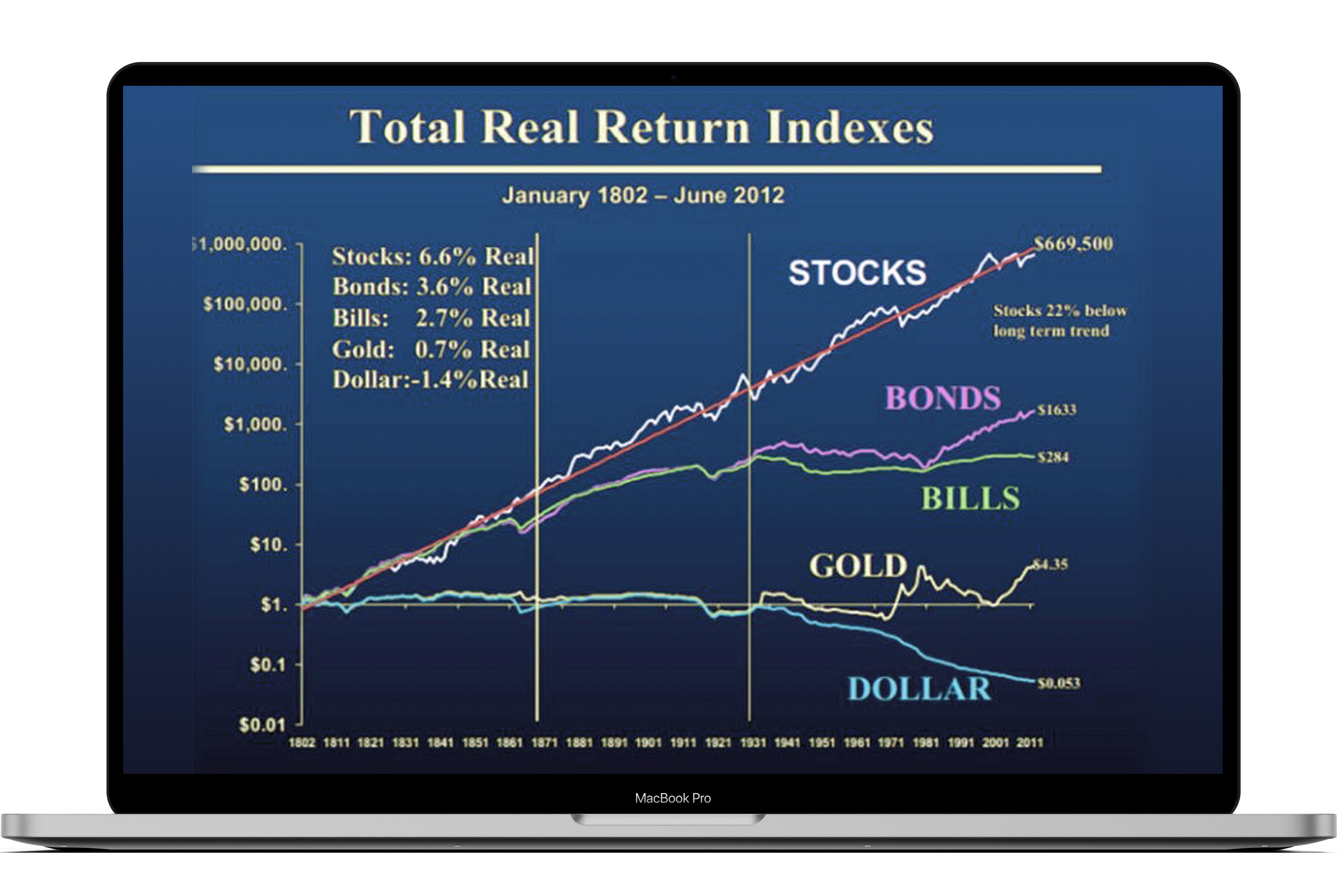

Examinez la situation d’un point de vue historique. Ou demandez conseil à un expert qui connaît également l’historique de l’investissement. Pour ramener vos attentes à un niveau réaliste, il est bon d’examiner, par exemple, les indices de rendement réel. Vous verrez alors, par exemple, que le rendement moyen d’un investissement en actions est de 6,6%. Pas de 20 à 30%.

Ne vous fiez donc pas aveuglément aux récits incroyables d’autres investisseurs ayant obtenu des résultats astronomiques. Cela ne peut qu’aider d’avoir soi-même des attentes réalistes. Votre conseiller en patrimoine peut aussi vous aider à garder les pieds sur terre.

L’offre mondiale d’actions, d’obligations et d’autres classes d’actifs est tellement énorme que la transparence est parfois difficile à trouver. L’abondance d’informations n’aide pas. L’investissement à l’aveugle n’est pas une option, si vous voulez atteindre vos objectifs. L’investissement est devenu tellement courant qu’un grand nombre de termes spécifiques sont utilisés par tout le monde. Cryptomonnaies, actions mèmes, ... Mais savez-vous exactement ce que tout cela signifie?

Comment faire face à ce défi?

Une règle simple: pour chaque action, vous devez être en mesure d’expliquer en quelques phrases ce que fait exactement l’entreprise. Même (par exemple) l’entreprise de biotechnologie hyper-spécialisée que vous avez sélectionnée. Comme vous êtes un actionnaire, vous ne pouvez pas vous permettre de choisir aveuglément. Passez suffisamment de temps à faire des recherches sur les entreprises/actions dans lesquelles vous investissez (de préférence avec des sources d’information fiables - voir ci-dessus).

Si vous êtes accompagné par un gestionnaire de patrimoine, vous pouvez l’évaluer à sa capacité à expliquer simplement et correctement des questions (très) difficiles.

Il existe quelques règles d’or utiles pour bien se préparer aux principaux défis. Nous les résumons encore ici:

Dans un prochain article de blog, nous examinerons de plus près la stratégie d’investissement utilisée par Dierickx Leys Private Bank, transposée en fonction de vos objectifs en tant qu’investisseur Next Gen.

Prendre rendez-vous pour un entretien (confidentiel et sans engagement) →

Ces articles de blog sur Gestion d'actifs