In de laatste jaren zagen we een sterke opkomst van alternatieve vormen van reserves en een vermogen opbouwen: via beleggingen. Een opkomst die nog altijd doorgaat.

Het mag gezegd worden: jonge beleggers hebben in hun beginjaren al extremen meegemaakt, met spectaculaire waardestijgingen na corona en diepe dips dit voorjaar (2022). Maar diezelfde adrenaline hebben ze vaak als jonge ondernemer ook al voelen stromen.

Welke uitdagingen mag u als Next Gen belegger zeker nog verwachten bij de opbouw van uw vermogen? En hoe wapent u zich best hiertegen?

Beleggen was nooit eenvoudig. Maar de laatste twee jaar worden minder ervaren beleggers toch wel geconfronteerd met ongekende sensaties en frustraties. Zeker wanneer ze er alleen voor staan. Het klimaat is er één van onzekerheid en grote emoties, in een tijd van informatieve overkill. Zowat alles wat u niét nodig hebt om rationele beslissingen te nemen.

Daarom overlopen we hier rustig 9 uitdagingen voor de belegger - en hoe ermee om te gaan.

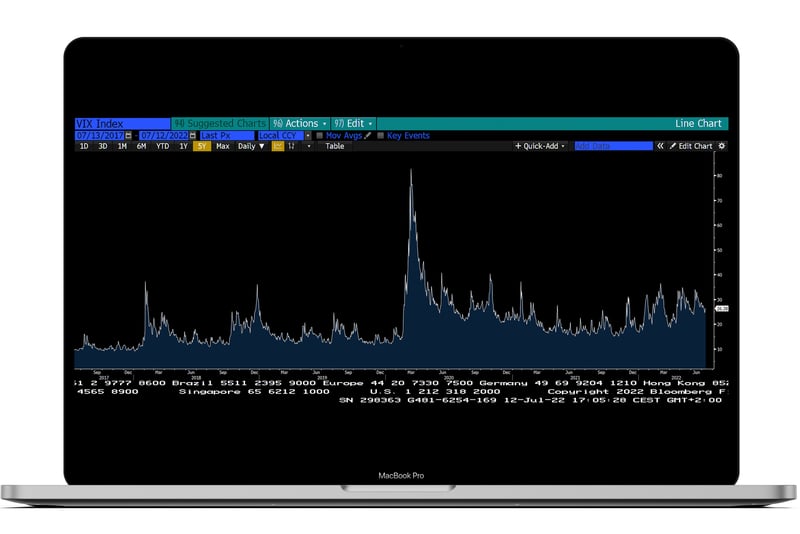

Dit is de beweeglijkheid van de koers van een aandeel of ander type effecten. Beurskoersen geven de prijs van een onderliggende waarde weer, zoals die ontstaan is door vraag en aanbod. De nervositeit zorgt voor grotere schommelingen. Die nervositeit wordt concreet weergegeven in de VIX-index. Tijdens de coronacrisis bereikte die een piek van 80 punten. Vandaag (juli 2022) staat die op 28. Maar sinds januari 2022 gaat het wel weer in stijgende lijn.

Hoe gaat u daarmee om?

Blijf rustig en rationeel. Kijk bewust niet te veel naar de bewegingen van de dag maar naar de lange(re) termijn. Beleg vooral vanuit een sterke visie. Dan kunt u de volatiliteit zeker kaderen, waar nodig bijgestaan door een ervaren expert.

Ervaren beleggers weten dat het rendement vooral aan het einde van de rit moet worden bekeken. Neem dus zo weinig mogelijk beslissingen op emotionele momenten. Normaal zijn de zomermaanden vrij kalm, maar iedereen kijkt uit naar de kwartaalcijfers van de bedrijven. In hoeverre gaat de hoge inflatie impact hebben op de resultaten en vooral de vooruitzichten?

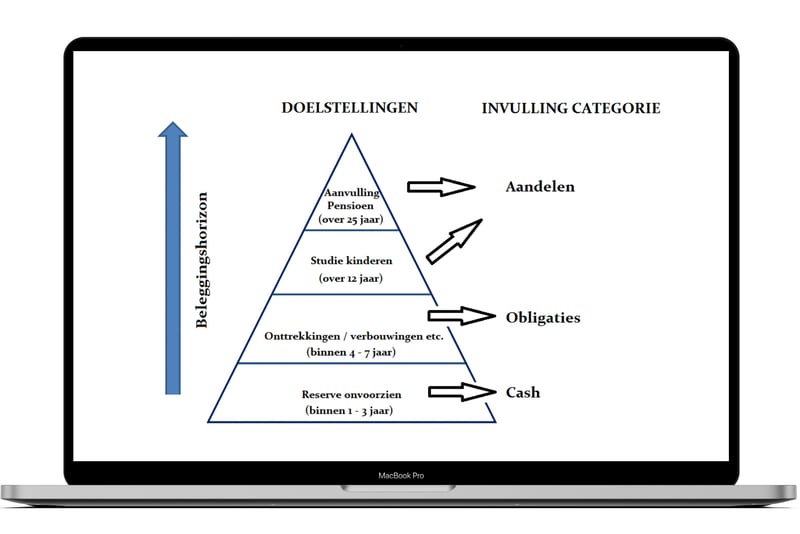

Doelstellingen zijn bij iedereen anders. Sommige beleggers hebben geld nodig voor een wereldreis, andere voor een woning of om de studies van de kinderen te betalen. Vandaar dat het goed is om tijdig een vermogen op te bouwen.

Beleggen doe je niet in het wilde weg. Zoals gezegd is de visie van waaruit u belegt heel belangrijk. Hoe lang kunt u het geld missen, welk rendement verwacht u, en vooral: wat is het maximale risico dat u zelf kunt en wilt nemen?

Afhankelijk van uw doelstellingen zijn de beleggingshorizon, het te nemen risico en in welke categorie u best belegt: aandelen, obligaties, dollars, goud, …

Hoe gaat u daarmee om?

Denk zeker na over uw doelstellingen vóór u begint te beleggen. Want die zijn bepalend voor al de rest. En praat erover, bij voorkeur met een specialist ter zake in een vertrouwelijk, persoonlijk gesprek. Die heeft niet alleen de nodige emotionele afstand maar ook de expertise om dit te vertalen in een gestructureerde aanpak.

Uw vermogensbeheerder maakt eerst kennis met u, vanwaar u komt en waar u naartoe wilt, en welk risico u kunt/wilt nemen. Hij of zij stippelt een beleggingsplan voor u uit en volgt dit op, stuurt bij wanneer nodig en blijft uw klankbord in elke fase.

Dit beleggingsplan staat niet in steen gebeiteld maar evolueert mee. Nogal wat jonge Next Gen beleggers starten heel dynamisch (met een lange beleggingshorizon voor zich) om daarna iets defensiever te gaan beleggen, want ze willen later van hun vermogen leven. Dat zijn persoonlijke keuzes.

De juiste beleggingsvorm voor het juiste doel bepalen, daar gaat het om. Laat u zich daarbij begeleiden, kies dan voor een persoonlijke aanpak. Ga in elk geval voor maatwerk, dan bent u zeker dat het plan goed past (en blijft passen).

Sommigen hebben er alleen last van in de eerste jaren dat ze beleggen. Anderen worden er constant door overvallen: menselijke emoties zoals angst, onzekerheid, impulsiviteit, plotse koop- of verkoopdrang, kortzichtigheid, …

Een tweet is soms genoeg om de gemoederen te verhitten.

Wees gerust, het overkomt de besten, maar rationaliteit verdient absoluut de voorkeur.

Snel even bevestiging zoeken voor wat u voelt? Prima reflex. Maar kijk uit voor de valkuil ‘confirmation bias’. Eenvoudig gezegd: dan hebt u de neiging om dingen te vinden die bevestigen wat u al dacht. Informeer u goed, maar volg niet al te veel media - zie verder!

Hoe gaat u daarmee om?

“Keep cool.” Schakel emoties zoveel mogelijk uit bij beslissingen over uw portefeuille. Want ze houden u weg van de vooropgestelde visie én uw doelstellingen. Uw vermogensbeheerder zal zeker helpen om het noorden niet te verliezen. Daarbij speelt hij ook graag de rol van sparringpartner. Dat zorgt voor discussies waar u (zeker als Next Gen belegger) veel van kunt opsteken.

‘Diversificatie’ is nog zo’n vaak gehoorde term. Die wordt in twee betekenissen gebruikt.

Enerzijds gaat het over het spreiden van uw beleggingen over diverse asset classes: aandelen, obligaties, goud, munten, … Anderzijds kunt u ook diversifiëren binnen de categorie aandelen, bijvoorbeeld. Dan spreidt u de aandelen over diverse sectoren en bedrijven. Meestal is diversificatie bedoeld om het risico te spreiden en op die manier te beperken. “Leg uw eieren niet allemaal in dezelfde mand” is een vaak gehoord advies.

Maar in welke andere manden dan wel? In het begin is dat niet altijd duidelijk. Dan bent u aangewezen op trial & error.

Hoe gaat u daarmee om?

Het risico beperken door diversificatie is mogelijk, maar minder evident dan het lijkt. Zeker als minder ervaren belegger. Hoe groter de diversiteit, hoe kleiner het risico. In principe. Maar vanaf een bepaald punt daalt het risico niet meer. Gaat u overdiversifiëren, dan verliest u visie én focus. Onderdiversifiëren maakt het risico dan weer groter. Laat u bijstaan waar nodig.

Het timen van de markt is en blijft heel belangrijk, maar is o zo moeilijk. Iedereen probeert op het laagste punt te kopen en aan de hoogste koers te verkopen. Het is echter een utopie dat dit altijd lukt. Emoties zorgen vaak voor impulsieve reacties.

Hoe gaat u daarmee om?

Ook hierin komt ervaring u als Next Gen belegger ter hulp.

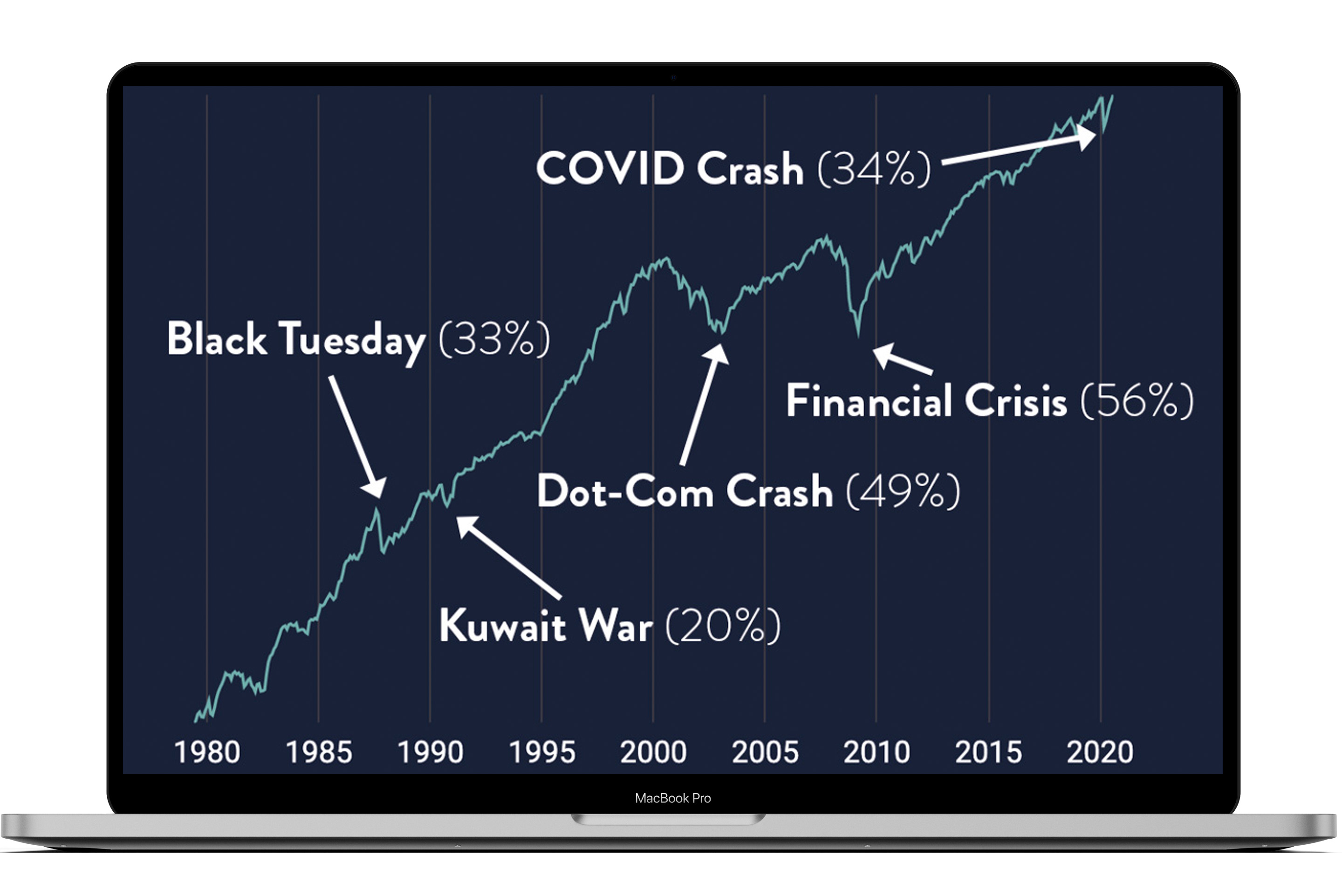

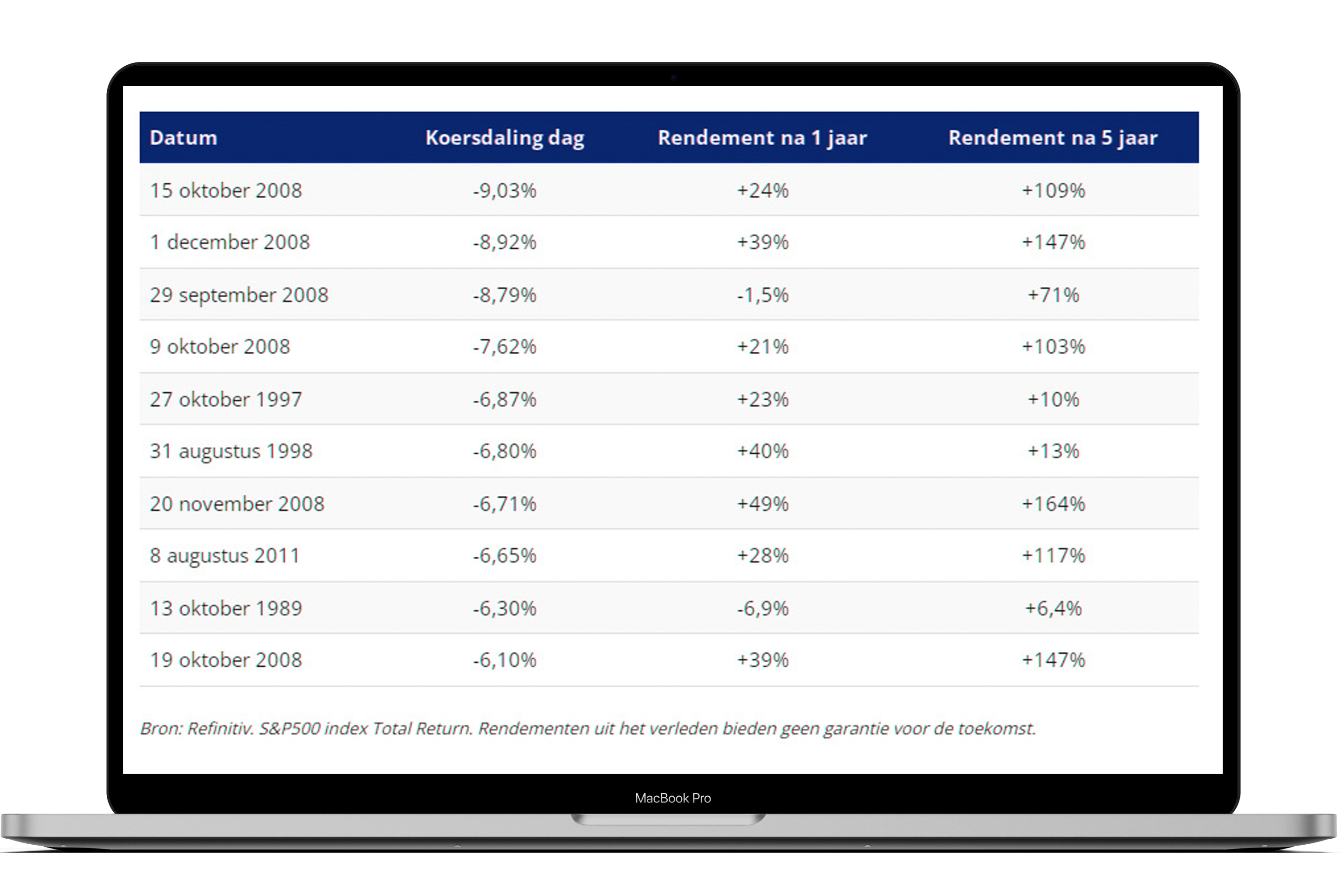

De tijd dat u in de markt blijft, is belangrijker dan de markt (proberen) te timen. Neem geen impulsieve beslissingen. Ook niét uitstappen en later bijkopen kan een winnende strategie zijn. Verlies nooit het langetermijnperspectief uit het oog. Want de geschiedenis leert dat ook diepe dips en crashes aan het einde van de rit uitgevlakt worden in het resultaat.

Te veel informatiebronnen, schimmige bronnen, geruchten, fake news, bronnen die elkaar tegenspreken, … Voor velen is ‘information overkill’ een groot probleem. Natuurlijk speelt het internet - en het vluchtige lezen dat ermee gepaard gaat - hierin een rol. Nieuws volgen is goed. Maar ongecontroleerd nieuws kan u doen afwijken van uw eigen koers richting doelstellingen. Een ernstige uitdaging, dus.

Hoe gaat u daarmee om?

Zich informeren is altijd goed. Blijven bijleren. Als Next Gen belegger én later. Maar check en double-check. Nieuws moet u altijd kunnen ‘plaatsen’. Zoek naar het genuanceerde beeld. Blijf kritisch. Vergeet niet dat beursnieuws of geopolitiek nieuws ook een politiek tintje kan hebben.

Waarop baseert u zich het best? Voor de experts van Dierickx Leys zijn de kwartaalcijfers van de bedrijven belangrijk. Daarnaast is er soms belangrijk tussentijds nieuws dat effectief kan inspelen op de verwachtingen van de toekomstige vrije kasstromen. Veel ander nieuws is soms ‘ruis’ en geen basis voor beslissingen.

Ga voor kwaliteitsvolle bedrijven want die kunnen (bijvoorbeeld) ook hogere prijzen aanrekenen aan hun klanten. En ze blijven veerkrachtig bij elke beweging van de markt. Selecteer zelf Kwaliteit voor een Redelijke Prijs (KWaRP). Of nog beter: laat dit voor u selecteren.

Een inspirerend of verontrustend bericht opgemerkt? Dan is uw vermogensadviseur een goed klankbord. Een stevige discussie kan heel leerrijk zijn want uw gesprekspartner is een stockpicker in hart en nieren die gepassioneerd is door de financiële markten. En die alleen maar collega’s heeft met dezelfde passie.

“Voor de experts van Dierickx Leys zijn vooral de kwartaalcijfers van bedrijven belangrijk, en belangrijk tussentijds nieuws met impact op toekomstige vrije kapitaalsstromen.”

Gaat u voor een Buy & Hold-strategie (zo lang mogelijk houden)?

Prefereert u waarde of groei, ondergewaardeerde bedrijven of harde groeiers?

Hanteert u Dollar cost averaging (met regelmatige tussenpozen gelijke sommen geld beleggen, ongeacht de prijs van het product of wat er op de financiële markten gebeurt.) Vertrouwt u op technische analyse?

Een beleggingsstrategie is persoonlijk én evolueert meestal in de loop van de tijd, in functie van uw risicoprofiel en doelstellingen.

Hoe gaat u daarmee om?

Tot op zekere hoogte kunt u zelf een strategie uitstippelen. Maar vanaf een bepaald moment kan expertise welkom of zelfs noodzakelijk zijn. Bent u toe aan een copiloot, verken dan de mogelijkheden van adviserend vermogensbeheer (vanaf € 500K). Of als u het graag helemaal delegeert: discretionair vermogensbeheer (vanaf € 250K).

Meer weten? Over naar de gids Vermogensbeheer.

Bij vastrentende formules weet u precies wat u mag verwachten (bitter weinig meestal). Wie belegt, gaat uiteraard voor een aantrekkelijk(er) rendement. Hoe langer u belegt, hoe beter u weet wat u redelijkerwijs mag verwachten. Op dit vlak hebben jonge Next Gen beleggers die pakweg twee jaar geleden zijn gestart, ondertussen al een harde les geleerd. Jawel, de markt kan ook serieus naar beneden gaan. Maar het is (gelukkig) niet de eerste keer dat dit gebeurt.

Hoe gaat u daarmee om?

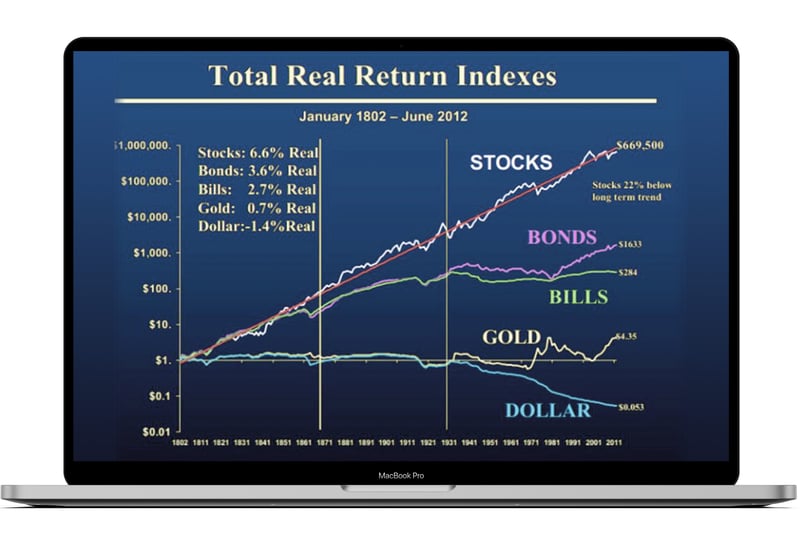

Bekijk het in historisch perspectief. Of laat u adviseren door een expert die ook thuis is in de historiek van beleggen. Om uw verwachtingen terug te brengen naar een realistisch level, is het goed om bijvoorbeeld naar de Real return indexes te kijken. Dan ziet u bijvoorbeeld dat het gemiddelde rendement van beleggen in aandelen afklokt op 6,6%. Geen 20 à 30%.

Neem de stoere verhalen van andere beleggers die astronomisch hoog scoren dus ook met een korrel zout. Het kan alleen helpen om zelf realistische verwachtingen te koesteren. Ook uw vermogensadviseur houdt u graag met de voeten op de grond.

Het wereldwijde aanbod van aandelen, obligaties en andere asset classes is zo groot dat de transparantie soms ver zoek is. De overvloed aan informatie doet daar geen goed aan. Blind beleggen is geen optie. Toch niet als u uw doelstellingen wilt realiseren. Beleggen raakt ondertussen zo ingeburgerd dat veel jargon door iedereen in de mond wordt genomen. Cryptomunten, meme stocks, … Maar weet u precies wat het allemaal betekent?

Hoe gaat u daarmee om?

Een simpele vuistregel: van elk aandeel moet u in enkele zinnen kunnen uitleggen wat het bedrijf precies doet. Ook (bijvoorbeeld)het hypergespecialiseerde biotech-bedrijf dat u geselecteerd hebt. Want u bent aandeelhouder, blind meedrijven met de stroom is dus geen optie. Spendeer voldoende tijd in opzoekingswerk naar de bedrijven/aandelen waarin u belegt (best in betrouwbare informatiebronnen - zie hoger).

Laat u zich bijstaan door een vermogensbeheerder; dan mag u hem evalueren op zijn competentie om ook (heel) moeilijke materie eenvoudig en correct uit te leggen.

Om u succesvol te wapenen tegen de belangrijkste uitdagingen zijn er een paar sterke vuistregels. We vatten ze nog even samen:

In een volgende blogartikel gaan we dieper in op de beleggingsstrategie die Dierickx Leys Private Bank hanteert, vertaald naar uw doelstellingen als Next Gen belegger.

Maak uw afspraak voor een kennismakingsgesprek (vertrouwelijk en vrijblijvend) →

blogpost over Vermogensbeheer