Dat u als belegger nogal wat uitdagingen ontmoet, merkt u al snel. Hoe u daar best mee omgaat, ontdekte u in Blog 1 van deze Next Gen blogserie.

De juiste strategie vinden is (en blijft) een belangrijke uitdaging. Bestaat er zoiets als dé beleggingsstrategie van Dierickx Leys Private Bank? En hoe wordt dit vertaald in úw beleggingsstrategie?

Met die vragen trekken we even naar de interne keuken van de private bank, waar analisten en andere experts alle ontwikkelingen van bedrijven met argusogen volgen en interpreteren.

In het wilde weg beleggen? Geen goed idee. Toch niet als het menens wordt. Want dan is beleggen gericht op vermogensopbouw en het realiseren van doelstellingen. Uw doelstellingen, voor elke fase van uw leven. En dan kiest u maar beter voor een doordachte aanpak.

Wat is een beleggingsstrategie eigenlijk?

Kort samengevat komt het neer op de formulering van een beleggingsvisie enerzijds en de manier waarop we in lijn met die visie aandelen en obligaties gaan selecteren anderzijds, steeds met het oog op een optimale verhouding tussen risico en rendement.

Zo’n strategie kunt u zelf ontwikkelen. Maar vanaf een bepaald moment kan het advies en de dienstverlening van een vermogensbeheerder een grote meerwaarde betekenen.

Als private bank hebben we een algemene beleggingsstrategie waarvan de krachtlijnen in alles wat we doen, terug te vinden zijn.

Wat niet wil zeggen dat die algemene strategie zomaar op u wordt toegepast.

Wie bent u, als persoon, als belegger? Wat zijn uw doelstellingen? Hoe zit het uw beleggingshorizon? Hoe veel kunt u voor hoe lang missen? En voor welke vorm van vermogensbeheer gaat u? Allemaal vragen die ook een impact hebben op de beleggingsstrategie. Ze komen uitvoerig aan bod komen tijdens het kennismakingsgesprek.

“Selecteren” wordt als eerste vernoemd in de definitie van beleggingsstrategie, en dat is geen toeval. Hebt u zelf al belegd, dan weet u dat kiezen waarin u wel (en niet) belegt, niet zo evident is.

Ziet ú door de bomen het bos nog, met wereldwijd tienduizenden aandelen om uw portefeuille uit samen te stellen?

Voor beginnende beleggers is die selectie vaak een kwestie van trial & error.Maar ook de meer ervaren beleggers liggen al wel eens wakker van hun beursbeslissingen.

Die slapeloze nachten besparen we u graag. Als stockpickers in hart en nieren focussen we in eerste instantie niet zozeer op aandelen en obligaties, wel op de bedrijven die ze uitgeven. En dat focussen gaat heel ver.

Kwaliteit aan een Redelijke Prijs (KWaRP) vat goed samen waarnaar we op zoek gaan.

Wat betekent KWaRP?

Eenvoudig samengevat: we zoeken hoogkwalitatieve bedrijven waarvan we de aandelen kunnen kopen rond, en liefst onder, de door ons berekende intrinsieke waarde

Aan welke criteria die bedrijven precies moeten voldoen - en dat zijn er nogal wat - kon u ook reeds ontdekken in de blogpost over KWaRP. Neem gerust ook een kijkje op onze website waar u de aandelenstudies van onze analisten kan raadplegen.

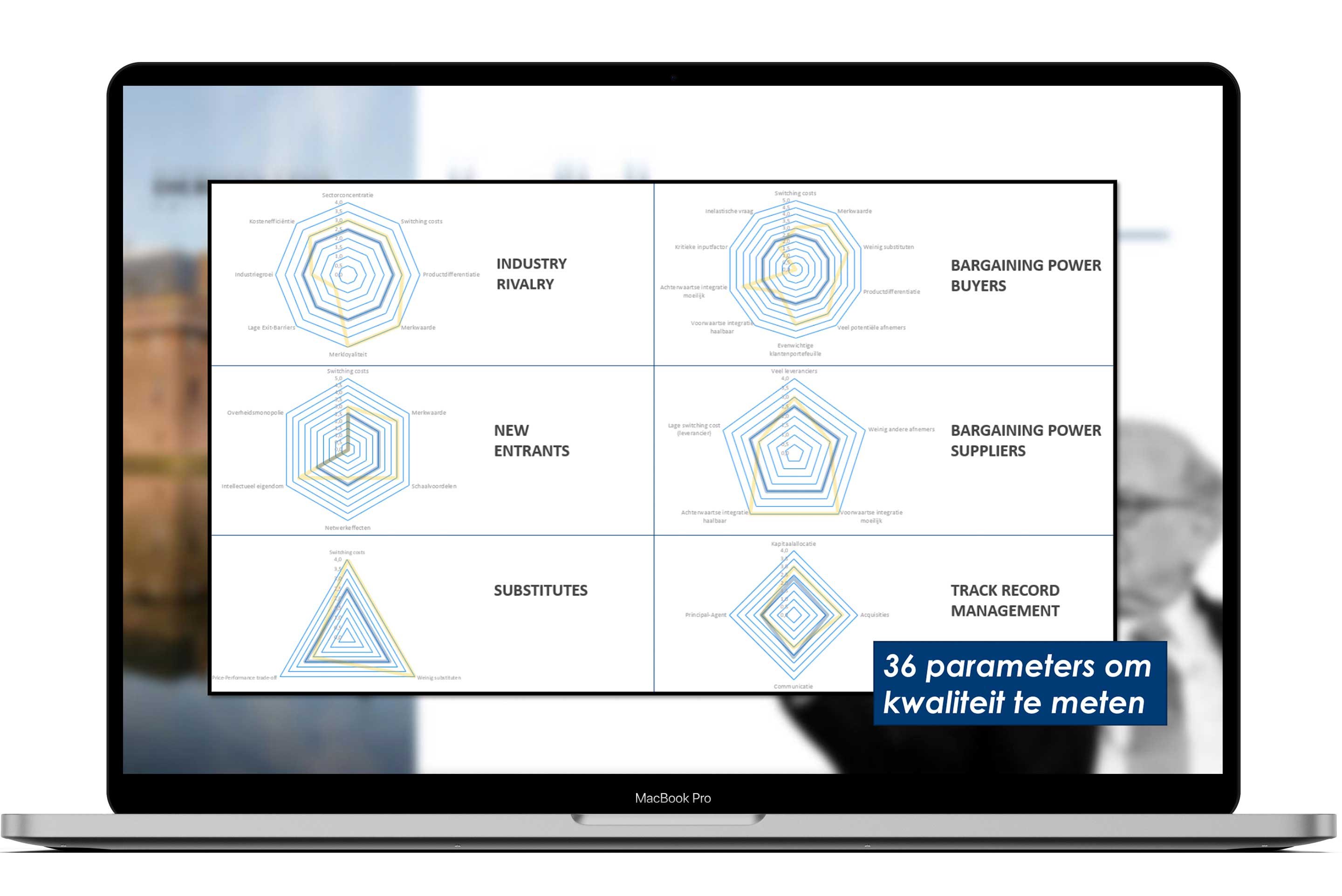

Aan onze selectie gaat een grondige, fundamentele analyse vooraf, kwalitatief en kwantitatief, op basis van feiten & cijfers, die we vervolgens steeds up-to-date houden op basis van de laatste nieuwe inzichten.

Als bottom-up stockpickers start onze aandelenselectie door te zoeken naar bedrijven die beschikken over solide fundamenten.

De focus ligt op bedrijven met een sterke productportefeuille en/of kwalitatief hoogwaardige diensten, die efficiënt georganiseerd zijn, waardoor de winstmarges stevig en voorspelbaar zijn, en de vrije kasstromen voldoende ruimte geven voor een gezonde en duurzame groei. De bedrijven die we zoeken beschikken daarnaast over een solide balansstructuur, waardoor ze minder afhankelijk zijn van schulden.

De sterke prestaties die een bedrijf vandaag kan realiseren, geven op zichzelf natuurlijk geen garantie dat het bedrijf ook in de toekomst even succesvol zal blijven. Naast een grondige kwantitatieve analyse, voeren we daarom ook een uitgebreide kwalitatieve analyse uit. Hierbij gaan we kijken of het bedrijf beschikt over langdurig competitieve voordelen, zoals o.a. schaalvoordelen, netwerkeffecten, intellectueel eigendom en switching costs. We berusten hiervoor op het vijfkrachtenmodel van Porter en kijken daarnaast ook naar de kwaliteit van het

management.

Vinden we bedrijven die aan al onze criteria voldoen? Fantastisch! Al zijn we zelfs dan nog steeds niet gehaast om op de koop-knop te duwen! Want zelfs voor het beste bedrijf ter wereld kan je nu eenmaal te veel betalen op beurs en kan het bijgevolg een slechte belegging zijn.

Vandaar dat onze analisten, op basis van de beschikbare informatie, de intrinsieke waarde van het bedrijf trachten te berekenen. Kunnen we het aandeel rond of, nog beter, ónder die intrinsieke waarde kopen? Perfect! Moeten we vandaag meer betalen dan wat het aandeel werkelijk waard is? Dan wachten we liever tot de koers zich terug op een aanvaardbaar niveau bevindt.

Het gaat erom, te investeren. Niet om te speculeren. Dat is een belangrijk onderscheid. Opwaartse grafieken vergezeld door straffe verhalen vormen vaak een verleidelijke maar riskante cocktail. Zelden vormen ze de basis voor een goede belegging op lange termijn. Als je toch overvallen zou worden door een overmatige vorm van enthousiasme, stel jezelf dan de volgende vraag: Stel dat je het gehele bedrijf zou overkopen, zou je dan ook genoegen nemen met enkele stijgende grafieken en straffe verhalen? Of kijk je dan toch liever even onder de motorkap?

Een voorbeeld van zo’n analyse →

Naast aandelen beleggen we natuurlijk ook in obligaties. Anders dan bij aandelen, waarbij we als belegger voor een stukje mede-eigenaar wordt van het bedrijf, geven we via obligaties een lening aan een bedrijf. En net zoals uw grootbank graag heeft dat u uw woonkrediet op tijd terugbetaald, willen we als obligatiehouder gerust zijn dat het bedrijf zijn schulden op tijd kan terugbetalen. Daarom focussen we veel sterker dan bij aandelen op de soliditeit van de balans en de stabiliteit van de vrije kasstromen. We zoeken m.a.w. bedrijven die vanuit elk standpunt voldoende buffer hebben om hun verplichtingen steeds mooi na te komen.

Wat is het belang van zo’n doorgedreven analyse?

De torenhoge inflatie en almaar stijgende rente vormen vandaag een enorme uitdaging voor bedrijven wereldwijd. Beleggen in bedrijven van hoge kwaliteit aan een redelijke prijs is dan ook relevanter dan ooit. Enkele voorbeelden:

Het zijn kwaliteitskenmerken als deze die maken dat we ook in economisch uitdagende tijden comfortabel belegd kunnen blijven. Een strategie voor de lange termijn dus. Als belegger is er immers geen alternatief.

Visie rendeert, stelt Dierickx Leys Private Bank. Door vooraf een duidelijke visie en strategie te bepalen ben je goed gepositioneerd om je doelen te bereiken. Minstens even belangrijk is om doorheen de jaren ook vast te houden aan deze strategie, zonder je te laten leiden door emoties en te vervallen in de waan van de dag.

Door te beleggen in hoogkwalitatieve bedrijven kunnen we ook in economisch uitdagende tijden comfortabel belegd blijven. Een strategie voor de lange termijn dus. Als belegger is er immers geen alternatief.” - Jasper Thysens, Analist

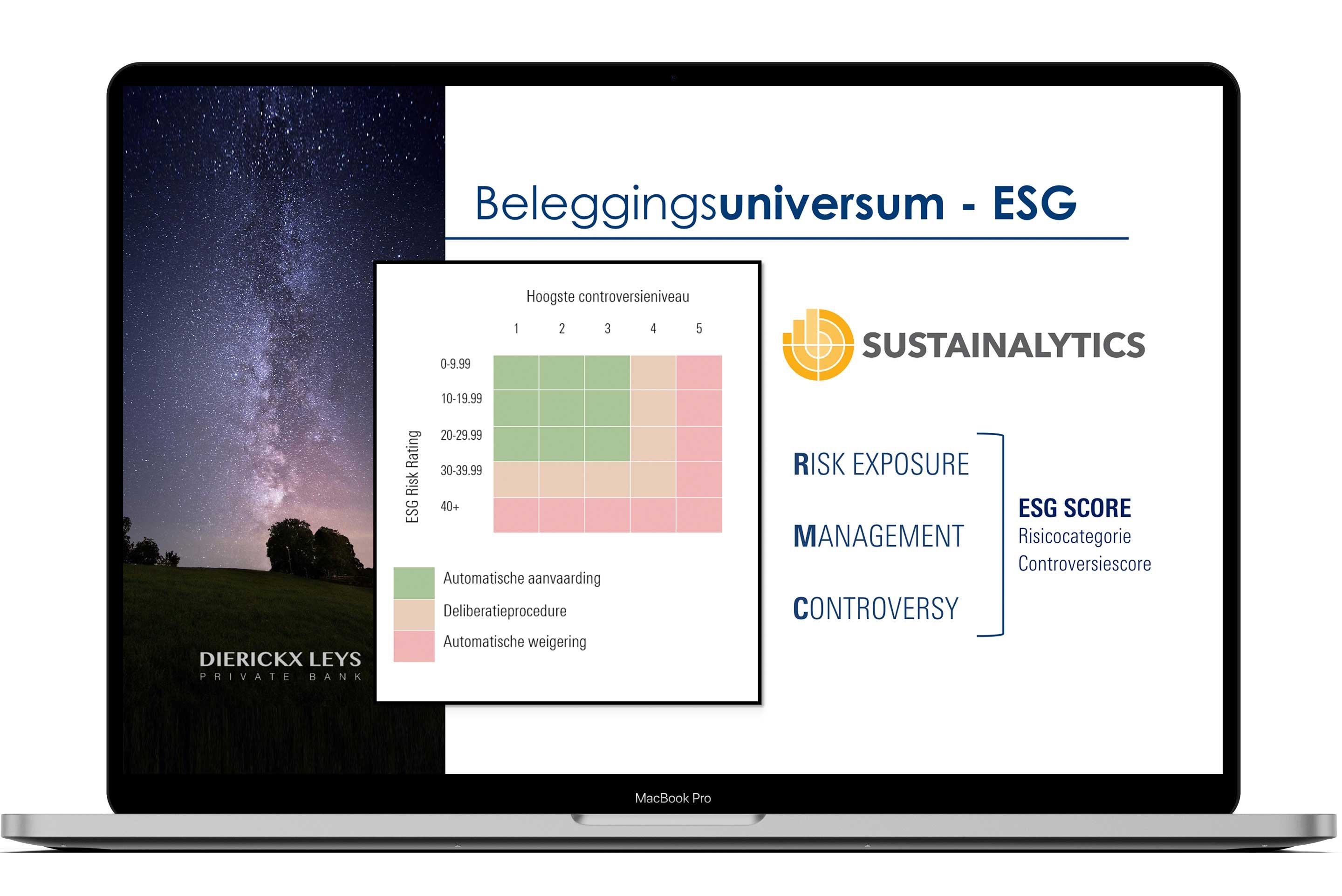

Doorheen het hele beleggingsproces houden we trouwens steeds rekening met duurzaamheid.

Eenvoudig gezegd: we beleggen enkel in bedrijven die voldoen aan diverse duurzaamheidscriteria op het vlak van Milieu, Maatschappij & Deugdelijk Bestuur.

Zo sluiten we om te beginnen de gehele wapen-, tabaks-, en gokindustrie uit. Ook voor bedrijven op de exclusielijst van het Noors Pensioenfonds, dat toonaangevend is inzake ethisch en verantwoord beleggen, is er in onze selectie geen plaats. Ten slotte werken we samen met onafhankelijk onderzoeksbureau Sustainalytics om per bedrijf alle relevante duurzaamheidsrisico’s in kaart te brengen, en integreren we deze informatie doorheen het hele beleggingsproces.

Kiest u discretionair of adviserend vermogensbeheer? Een strategieportefeuille of een portefeuille met individuele aandelen en obligaties? Ook dit heeft een impact op de strategie. Bekijk het even van dichterbij.

Samengevat: wij beheren uw vermogen. U geeft ons het mandaat om uw vermogen via beleggingen te beschermen en waar mogelijk, te doen groeien. U geeft ons dat vertrouwen en delegeert het beheer. Wij garanderen een persoonlijke dienstverlening en maximale transparantie.

In deze samenwerkingsvorm zijn twee varianten: met een strategieportefeuille of via een portefeuille met individuele aandelen en obligaties, telkens op basis van uw beleggersprofiel en doelstellingen.

In het eerste geval wordt een keuze gemaakt uit 5 actief beheerde strategieportefeuilles. Elk daarvan is afgestemd op een specifiek beleggersprofiel, van Zeer defensief (0% aandelen) tot Zeer dynamisch (100% aandelen). Allemaal weerspiegelen ze de beleggingsstrategie van Dierickx Leys helemaal.

In het tweede geval wordt uw vermogen beheerd via individuele aandelen en obligaties. De beheerders stellen voor u een portefeuille van individuele aandelen en obligaties samen op basis van uw profiel en wensen. De portefeuille wordt beheerd volgens dezelfde beleggingsfilosofie als de Dierickx Leys strategieportefeuilles.

Samengevat: wij adviseren, u beslist. U bent dus zelf actief betrokken bij het beheer van uw portefeuille. Daarbij kunt u rekenen op het gepersonaliseerd en proactief advies van uw beheerder. Hij/zij contacteert u geregeld en begeleidt u om uw portefeuille te optimaliseren. Er is in elk geval ruimte voor uw eigen accenten in de samenstelling van uw portefeuille. Voor elke transactie of effectenoperatie is uw ‘groen licht’ noodzakelijk.

Ook in dit geval is de selectie een belangrijk gegeven en KWaRP een sleutelbegrip. Uw adviseur waakt bijv. ook over de juiste graad van diversificatie of spreiding binnen uw portefeuille en het duurzame karakter van de selectie.

Welke zijn de pijlers voor de strategie in adviserend vermogensbeheer? Lees meer →

Kiest u voor adviserend vermogensbeheer, dan gebeurt een eventuele bijsturing van uw portefeuille met uw vermogensbeheerder als copiloot en klankbord.

Onafhankelijk van de toestand van de conjunctuur steunt de visie in adviserend beheer op vijf pijlers: Technologie, Luxe, Farma/Lifesciences, Holdings/Private equity en Green Deal. Voor elke pijler selecteren we op basis van onze KWARP-strategie de best-in-class bedrijven. Deze langetermijnconvicties vormen de basis van onze portefeuilles.

Daarnaast sturen we, indien nodig, bij of leggen we bepaalde accenten.

Zo zijn bij het begin van de gezondheidscrisis sectoren als technologie en farmaceutica zwaarder gaan doorwegen in de spreiding van de portefeuilles.

Vandaag worden we dan weer geconfronteerd met hoge inflatiecijfers, hogere rentes en een afkoelende economische groei. We zetten daarom, nog meer dan anders, in op acyclische bedrijven met een gezonde balansstructuur en een sterke concurrentiepositie. We zijn ervan overtuigd dat deze bedrijven hun winstmarges op peil kunnen houden en uitstekend gepositioneerd zijn om het hoofd te kunnen bieden aan de uitdagende economische omstandigheden.

We zoeken hoogkwalitatieve bedrijven waarvan we de aandelen kunnen kopen rond, en liefst onder, de door ons berekende intrinsieke waarde.” - Jasper Thysens, Analist

Bij adviserend vermogensbeheer is er meer ruimte voor uw eigen input bij de samenstelling van de portefeuille.

Enkele voorbeelden?

Onze selectie is erop gericht om de tand des tijds succesvol te doorstaan. De focus ligt altijd op de lange(re) termijn. Maar dat wil niet zeggen dat tactische beslissingen op kortere termijn onmogelijk zijn. Ze kunnen wel de uitgezette strategie schaden. Zeker te bespreken met uw vermogensbeheerder/adviseur.

Ook de voorkeur voor regio en munt is soms persoonlijk getint. Vandaag selecteren we alleen bedrijven in Europa en de V.S. Daarbuiten is het risico meestal te groot, ook het muntrisico speelt hierin mee.

Prefereert u waarde of groei? Dat is een kwestie van beleggingsstijl. Kwaliteit aan een redelijke prijs staat centraal in onze beleggingsfilosofie. Daarnaast bieden we eveneens verschillende beleggingsproducten aan om naar eigen voorkeur wat meer weging te geven aan ofwel waardebeleggen, waarbij de focus ligt op beleggen in aandelen die (ver) onder hun intrinsieke waarde noteren, ofwel voor beleggen in groeiaandelen, waarbij de focus voornamelijk ligt op het verwezenlijken van een bovengemiddelde groei. Wat u ook kiest: voor al uw beslissingen hebt u een professioneel klankbord bij Dierickx Leys Private Bank.

Samengevat: wat moet u steeds voor ogen houden?

Een uitstekend onderwerp voor een boeiend gesprek. Maak hier uw afspraak →

blogpost over Vermogensbeheer