Vous souhaitez investir de manière fiscalement avantageuse dans des actions dans le cadre de votre entreprise? C’est possible. Mais ce n’est pas si évident. Dans la plupart des cas, les plus-values que vous réalisez en investissant dans des actions individuelles ne sont pas exonérées d’impôts.

Saviez-vous ... qu’il existe cependant un moyen simple de continuer à bénéficier de l’exonération fiscale sur les plus-values et les dividendes: investir dans une sicav RDT (Revenus Définitivement Taxés)? Les conseillers en investissement constatent souvent que les entrepreneurs ne sont pas (ou pas correctement) informés de cette possibilité. Lorsque les avantages d’investissement dans une sicav RDT sont abordés, les réactions sont toujours positives, voire carrément enthousiastes.

Nous avons donc décidé de vous présenter cette solution, idéale pour les entrepreneurs Next Gen.

Quelle est la situation de votre entreprise en termes d’investissements?

Commençons par le commencement. Par société, nous entendons une forme d’entreprise dotée d’une personnalité juridique.

• Société à responsabilité limitée (SRL) • Société anonyme (SA) • Société de gestion • Société en nom collectif (SNC) • Société en commandite simple (SCS).

Non seulement les particuliers, mais aussi les entreprises ont un profil de risque en cas d’investissements. Il peut être intéressant pour les entrepreneurs Next Gen ayant un horizon d’investissement à long terme d’investir 100% en actions, à condition d’avoir un profil d’investisseur très dynamique.

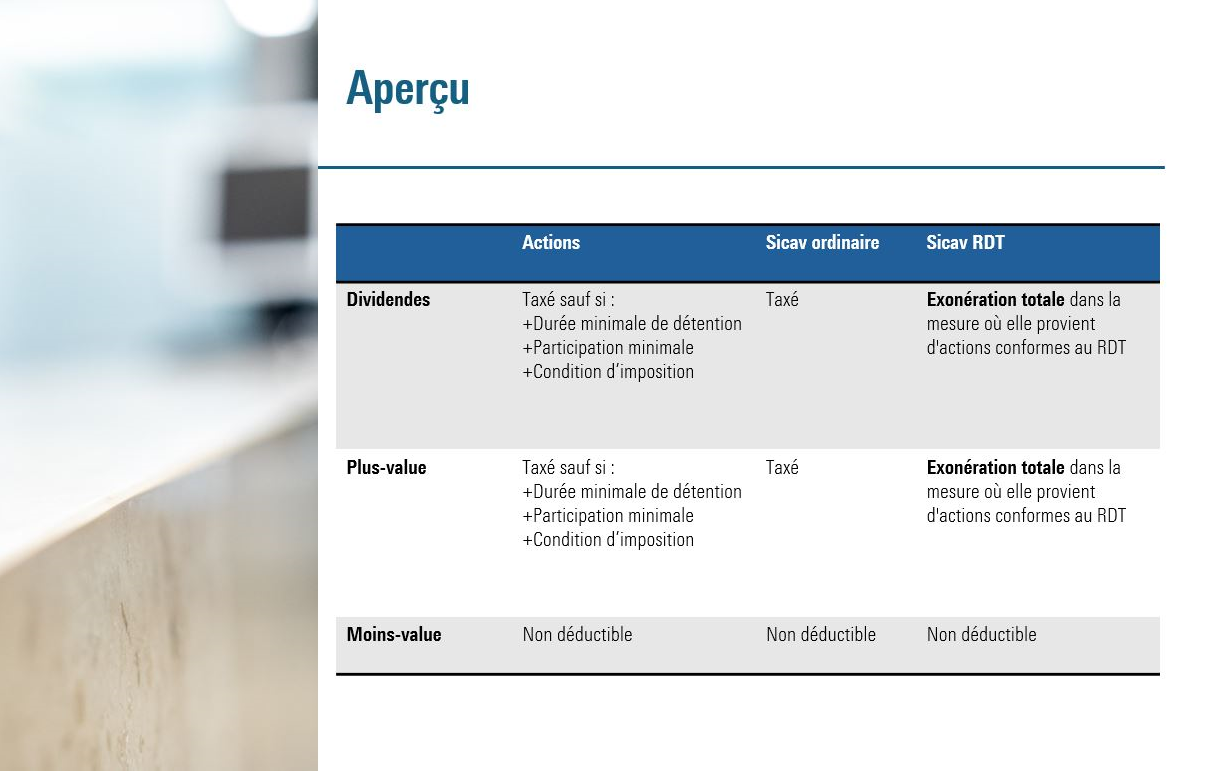

En principe, les dividendes et les plus-values liés aux actions détenues par votre société sont entièrement imposables, sauf si les 3 conditions suivantes sont remplies:

Remplissez-vous ces trois conditions? Et votre portefeuille est-il donc 100% conforme aux RDT?

Vous pouvez alors bénéficier de la déduction RDT. Dans ce cas, vous pouvez déduire 100% des dividendes et des plus-values d’actions de vos bénéfices imposables. Cela permet aussi d’éviter la double imposition sur les revenus de la société distributrice.

Cela vous paraît simple? Ce n’est pas le cas. La probabilité que vous remplissiez ces conditions est faible. Elles sont difficiles à réaliser pour (entre autres) la plupart des PME, créent des positions très importantes et entravent la diversification (spread) de votre portefeuille. La condition de participation est particulièrement difficile. Pour la plupart des (petites) entreprises, il est impossible (ou extrêmement difficile) d’investir 2,5 millions ou 10% de leur capital.

Ces règles ont changé en 2018, avec la création de la sicav RDT. Un investissement dans cette sicav ou ce fonds vous permet d’investir facilement vos réserves de trésorerie dans un portefeuille d’actions diversifié qui entre en ligne de compte pour la déduction RDT.

Les conditions (art. 203 § 2 CIR) sont plus simples dans ce cas:

100% des dividendes et des plus-values sont alors exonérés d’impôt. Du moins, si la sicav est conforme à 100% aux RDT. (Il est important de vérifier cela lors du choix d’une sicav RDT spécifique!)

Cette solution est plus simple pour vous, car c’est le gestionnaire de la sicav qui est responsable de la conformité aux RDT. Vous ne devez donc pas vous en soucier.

C’est aussi plus simple pour le comptable, car il s’agit d’une seule opération comptable par an, alors que les actions individuelles impliquent une série d’écritures. L’entreprise recevra un certificat du gestionnaire à cet effet. Le comptable peut s’en servir pour traiter facilement la transaction.

C’est le gestionnaire de la sicav qui doit garantir le respect des conditions de déduction des RDT. Autrement dit: moins de tracasseries pour vous.

De nombreuses sicav RDT sont proposées sur le marché. Il est donc important de bien réfléchir et de les examiner avant de choisir sa sicav. En effet, cette vérification supplémentaire peut s’avérer rentable.

N’oubliez pas: les sicav RDT investissent entièrement en actions. Elles n’offrent aucun rendement fixe et aucune protection du capital.

Les points de comparaison sont:

Existe-t-il des variantes de distribution et de capitalisation de la sicav? Dans ce cas, la variante de distribution est préférable, car la condition exige qu’au moins 90% soient versés. Pour un fonds de distribution, c’est le seul mode de versement, chaque année. Un fonds de capitalisation réinvestit, ce qui ne répondrait plus aux exigences des RDT.

Une sicav RDT est donc une solution pour les entreprises, y compris les jeunes entreprises et les entrepreneurs Next Gen, qui souhaitent investir leurs excédents de trésorerie d’une manière simple et fiscalement avantageuse. Les sociétés de gestion qui n’ont pas besoin d’investir beaucoup sur le plan opérationnel (par exemple) ont cependant plus souvent recours à cette solution. Bien entendu, elles doivent présenter un profil de risque très dynamique et être prêtes à investir à plus long terme. La recommandation est souvent: investir sur cinq ans ou plus.

Aucune condition de permanence ne s’applique à une sicav RDT. Autrement dit, si l’entreprise doit récupérer les fonds, ils peuvent être libérés. Si nécessaire.

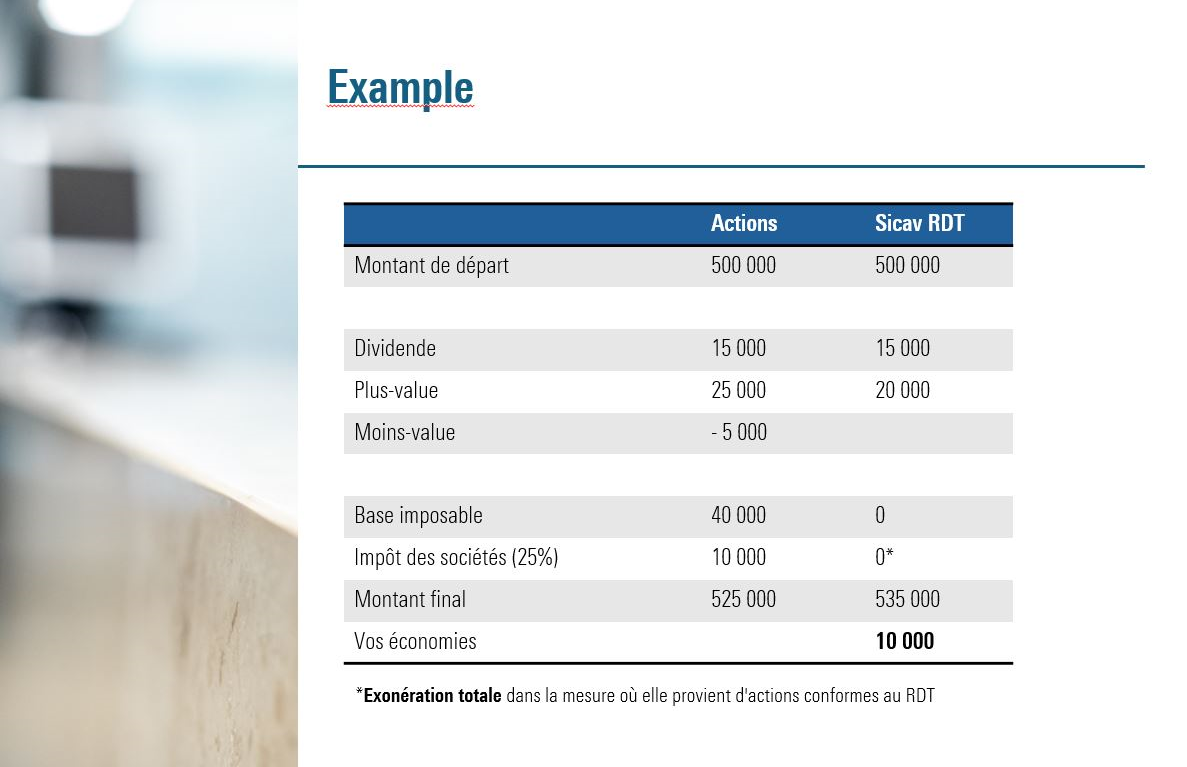

Investir dans des actions individuelles ou dans une sicav RDT? Un exemple chiffré illustre la différence finale. Notez qu’il s’agit d’un exemple potentiel basé sur des moyennes passées réalistes. Aucune garantie pour l’avenir.

Il faut faire particulièrement attention à la déduction des intérêts notionnels (DIN) ou « déduction pour capital à risque » et au taux d’impôt réduit des sociétés (ou taux PME).

Ce taux réduit signifie que les PME et les grandes entreprises peuvent déduire un certain pourcentage de fonds propres des bénéfices imposables.

Vous bénéficiez d’un taux réduit d’impôt sur les sociétés de 20% si vous remplissez 4 conditions:

Si vous bénéficiez actuellement du taux réduit d’impôt sur les sociétés, vous devriez y faire attention. En effet, les actions d’une sicav RDT doivent être prises en compte pour déterminer si vous avez une société financière. Pour continuer à bénéficier du taux réduit, veillez à ne pas détenir d’actions dont la valeur d’investissement dépasse 50% de la somme du capital libéré, des réserves taxées et des plus-values comptabilisées.

Un investissement par le biais d’une sicav RDT n’entre pas en ligne de compte pour la déduction des intérêts notionnels. Toutefois, la DIN n’est calculée que sur la croissance des capitaux propres, de sorte que l’impact de ce désavantage est faible dans la plupart des cas, surtout compte tenu de l’environnement de taux d’intérêt bas.

Autrement dit: parlez-en à votre comptable.

Une taxation de 25% au lieu de 20%: la différence est suffisamment importante pour y prêter attention!

Par le biais d’une sicav RDT, vous investissez à 100% en actions. Le rendement dépend donc de l’évolution de ces actions. Pour un rendement moyen sur les marchés d’actions des pays développés, fluctuations de cours comprises, nous nous basons sur l’indice MSCI World et constatons (en euros) une moyenne annuelle: de 6,6% sur les 25 dernières années; de 8,1% sur 20 ans; de 12,2% sur 10 ans; et de 10,1% sur 5 ans. Un rendement qui n’est pas pénalisé sur le plan fiscal: ce sont des rendements nets.

Consultez notre site ici et, si vous le souhaitez, prenez rendez-vous pour une discussion constructive au cours de laquelle nous répondrons à toutes vos questions, et bien d’autres, en toute connaissance de cause.

Téléchargez ici notre Brochure Gestion de patrimoine.

Ces articles de blog sur Gestion d'actifs